【//www.xwpdw.com--财经】

全球资产之锚——美国中长期国债收益率,继续强劲抬升:

10年期达到4.83%;

20年期突破5.18%;

30年期接近5.0%;

……

不用问,全部都是2007年以来的16年新高,而且,只要继续涨下去,很快就将突破20年新高。

可现在的情况,怎么能和2007年一样?

——那个时候,联邦政府债务/GDP的比例还在60%以下,而现在却已经超过120%。

尽管如此,在中长期国债收益率急剧抬升之下,美国财政部依然不管不顾的大手笔融资,继9月份融资近1.5万亿美元之后,10月第一周,美国政府融资额预计超过2000亿美元。

不管融资成本多高,我就是要借钱,我就是要大规模发售国债融资,只要我现在能借到钱,我不管将来的政府需要承担什么样的长期成本,哪管他将来洪水滔天……

这是标准的“摆烂模式”,根本不对美国的长期信用负责。

以前的文章中,我曾经提到,未来1年半里,美国财政部至少需要10万亿美元以上的融资,其中包括:

过去很多年所发行的中长期期国债到期置换;

过去几个月到一年所发行的短期国债到期置换;

拜登政府2023年和2024年的财政赤字额外融资;

所有的利息支出;

……

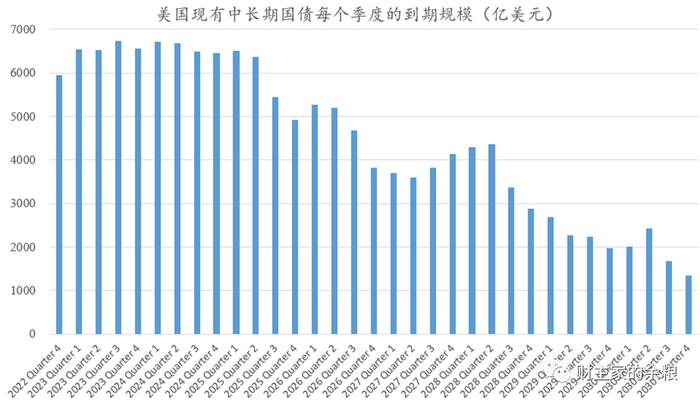

例如,通过对美国历史上历次拍卖的中长期国债到期日统计,可以得知从2023年1季度到2025年2季度,每个季度都有6500亿美元左右的中期国债因为到期而需要置换。

数据来源:美国财政部, Bloomberg

忽然觉得,美国联邦政府对高利率国债融资的这态度,怎么和恒大融资的时候许皮带的态度出奇的一致?

要知道,当年美元基准利率仍然在1-2%的时候,许皮带们就以12%、15%的极高成本,在海外发行美元债来融资……这不和现在的联邦政府,用5%以上的高成本融资超10万亿美元,都是一个套路么?

截止2023年9月底,美国联邦政府债务已高达33.17万亿美元,其中,短期国债约占20%,中长期国债约占65%,其余15%为抗通胀国债(TIPS)和浮动利率票据(FRN)。

绝大多数中长期国债,都是美国政府在2008-2021年的极低利率时期发行的,所以融资成本都非常低,根据对当前约20万亿美元中长期国债的统计:

约有3.7万亿美元国债的利率成本在1%以下;

4.3万亿在1-2%;

5万亿在2-3%;

3万亿在3-4%;

1.8万亿在4-5%;

只有3000亿美元左右的中长期国债,利率成本在5%以上。

整体估算下来,当前美国所有中长期国债的融资成本仅为1.5%。

当美联储和美国财政部,允许美国中长期国债收益率上升至5%,这就意味着,接下来相当长一段时间内,所有滚动债务的融资成本都将在5%左右,相比原有的成本,提升了3.5个百分点。

假定按照美联储的SEP(经济预测摘要),当前的联邦基金利率水平,会一直维持到2024年11月份,10万亿美元的融资狂潮,意味着以后很多年里,美国政府每年都要额外多支付3500亿美元的利息……

注意,这里说的是,未来一年之内置换的债务,以后的很多年里,不考虑现在的利息支出,联邦政府每年都要、额外支付、3500亿美元的利息!

然后,只要利率不降低,2025年以后的置换债务,成本同样会增加这么多,33万亿美元的国债全部置换成5%左右的融资成本的话,这意味着美国联邦政府此后每年、额外要多支付的利息、将超过1万亿美元!

根据美国财政部的统计数据,截止2023年二季度,美国联邦政府的年化利息成本已经高达9690亿美元,如果当前国债收益率保持下去,每年额外增加1万亿美元利息支出,意味着从2026年或者2027年开始,美国联邦政府每年要为其债务支付近2万亿美元的利息!

兄弟姐妹们,单位可是“万亿美元”啊!

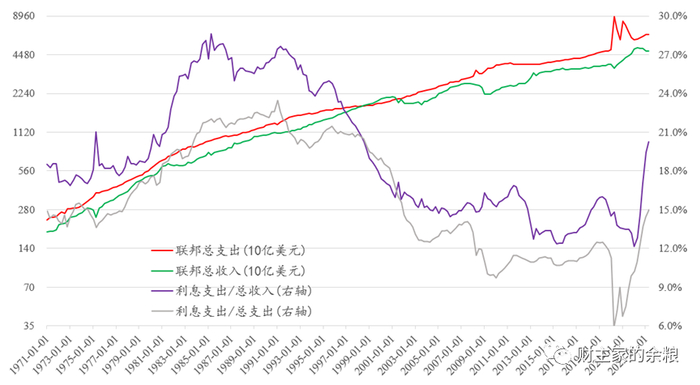

全世界最富裕、收入最高、也最能花钱的美国联邦政府,2022年的全部财政收入只有4.9万亿美元,2023年的财政收入数据还没有公布,但估计会降低到4.6-4.7万亿美元。

以不到5万亿美元的财政收入,支付2万亿美元的利息,嚄,这画面,美得没法看……

下面这个表格,是1971年迄今美国联邦政府的财政总收入、总支出以及利息支出占收入和支出的比例,截止时间是2023年2季度。

数据来源:美国财政部,美联储

注意看,1980年代初美国采用超高利率之后(那个时候美国债务/GDP水平还很低),尽管很快降了下来,但此后连续10年时间,利息支出都是联邦政府的沉重负担,占到政府财政收入的1/4左右。

任何一个明白人都可以看出,当前的美国中长期国债收益率不可持续。

那,我们就要反过来考虑——

为什么美联储和联邦政府允许中长期国债收益率如此抬升?特别是联邦政府,不管不顾的疯狂拍卖国债,加剧中长期国债收益率的抬升……

联邦政府和美联储,到底是在摆烂,还是在蓄意制造一场金融危机呢?

现在,只有那么一条狭窄的、不怎么影响美联储和联邦政府信用的路径,那就是——美国的某个大型金融机构破产,或某个行业发生普遍性危机。然后,让美联储有理由可以立即停止加息,还可以重新开闸放水,买入国债,实施另外一轮大规模的QE,帮助联邦政府融资。

这种事儿发生,可不就是一场金融危机么?

美联储和联邦政府,故意容忍和默许国债收益率急速抬升,就是故意给某些资产负债表脆弱的金融机构制造超强压力,直到压爆其中的一个,这可不就是蓄意制造一场金融危机么?

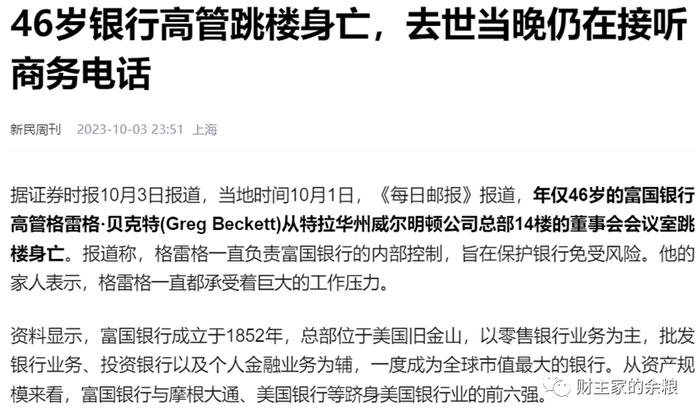

就这两天,忽然传出一个新闻,以资产规模来计算的美国第三大银行——富国银行,其内部风控负责人格雷格忽然跳楼身亡,而该高管直到去世当晚11点钟,仍然在接听商务电话。根据《每日邮报》报道,格雷格没有留下遗书或任何其他迹象,只是在去世的当晚,突然停止回复亲人的短信和电话。

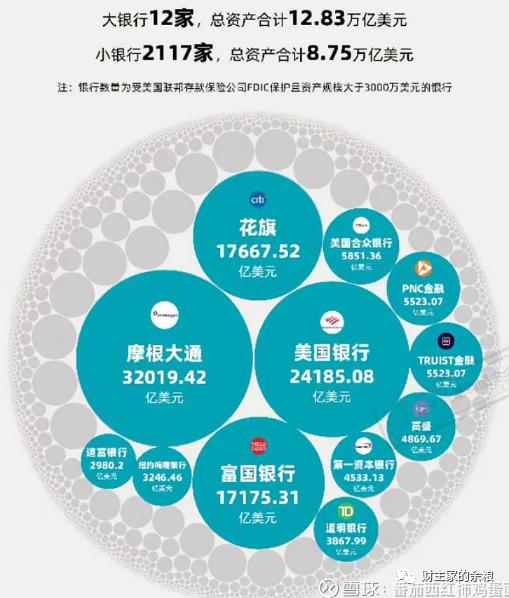

要知道,富国银行是美国规模排行老三的商业银行,相当于中国的工农中建四大行之一,其股票,也一度曾经是巴菲特的“最爱”,最高的时候持股市值高达320亿美元。

但是,2018年以来富国银行负面缠身,特别是2022年12月21日,美国消费者金融保护局(CFPB)对富国银行开出银行业史上的最大罚单,责令富国银行支付37亿美元款项(其中17亿美元为民事罚款,20亿美元为向受影响消费者的赔偿金),以了结一系列指控。

至于巴菲特这只老狐狸,则又一次“聪明的”在2022年四季度清仓了富国银行股票。

美联储和美国政府默许美国国债收益率的急速抬升,这就意味着,不管你持有美国国债、MBS或其他各种美元债券,其价值都会大幅度下跌。

例如,因为收益率快速抬升,美国30年期国债期货的价格,已经由2020年初的182美元跌至现在的111美元左右,算下来其跌幅接近40%。

像富国银行这样的商业银行,通常会吸收公众的存款,作为资产负债表的负债端,然后使用这些存款,大量买入中长期国债充当资产端——如果利率缓慢变化,这种方式一般不会产生什么问题,各国的商业银行,也都是这么操作的。

但是,如果像过去1年多一样,美联储暴力加息,利率急剧抬升,就会出现大量的存款用户要求提取现金,并将这些钱转移到收益更高的货币基金上,如果商业银行储备的现金不够,将不得不卖出这些中长期国债以筹集现金。

然而,这种卖出就像是政府的国债拍卖一样,本身就会加剧中长期国债价格下跌……然后,那些想要通过卖出债券筹集现金的公司,就会陷入一场与死亡螺旋的赛跑。

“资产负债表坍塌+流动性挤兑”,是标准的大型金融机构破产的节奏。

今年3月初,硅谷银行实际上就是这么破产的;

去年9月底,英国养老金就是这样出现危机的。

具体参见:

商业银行所谓的内部风控,其实就是调整银行的资产端和负债端,尽量让其保持平衡,并且保有足够多的现金,应付债权人的提现。

现在,富国银行内部风控的负责人跳楼身亡,是不是富国银行危机即将爆发的征兆?

即便富国银行没啥大事,只要美国中长期国债收益率一直这么涨下去,要不了多久,我们一定会看到另外一家大型金融机构出现类似于硅谷银行或去年英国养老金这样的危机。

不管是硅谷银行破产,或是英国养老基金危机,除了他们自己本身的资产配置问题之外,引爆问题的根源,就是国债收益率的急速抬升,导致他们的资产与负债无法匹配,由此导致现金流危机爆发……

根据目前美国国债收益率急速上涨的态势,美联储和联邦政府,要么就是真的在摆烂躺平,要么就是铁了心要拿一家大型金融机构祭旗,制造一场拯救他们自己信用的金融危机……

这不,连美国国会也出大问题了。

美国政府3号人物(1号总统,2号副总统),众议院议长麦卡锡,被共和党内的刺头儿马特-盖茨主导了罢免议案,关键是,还成功了,由此导致了麦卡锡成为美国建国200多年来第一位被罢免的众议长。

主导罢免麦卡锡的过程中,有人声称盖茨在制造混乱,他的回应特别好:

“我不认为投票反对麦卡锡是混乱,我认为33万亿美元的债务是混乱,我认为面对2.2万亿美元的年度赤字是混乱,我认为不通过单一主题的支出法案是混乱。”

近些年来,随着中美对抗和竞争的加剧,很多人,特别是许多无德的自媒体,无脑的反对和贬低美国,但实际上他们应该认真思考一下,一个总是能够自我纠偏的国家,永远是一位值得尊敬的对手。

转载注明:看来,必须要制造一场金融危机了!